|

|

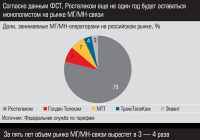

Главная / Новости / В даль светлую Недавно я установил себе Skype — программу для связи через интернет: надоело звонить другу в Германию по простой телефонии и платить по 100 рублей за недолгий разговор. И пусть качество на любительском уровне, зато за сущие копейки: не больше рубля за минуту. Множество моих знакомых поступает так же. Пока ни одна компания с традиционной телефонией не смогла отбить у них желания звонить за рубеж через Skype. Игроки, предоставляющие услуги дальней связи на Урале, только начинают борьбу за свою долю рынка. Конкуренция между операторами будет постепенно переходить в область новых технологий. В итоге абонент получит дешевую качественную связь. Правда, на рынок Урала вышли всего три альтернативных оператора. Первым стал в 2006 году Межрегиональный ТранзитТелеком (МТТ, входит в АФК «Система»). На данный момент компания занимает около 7 — 8% уральского рынка МГ/МН-связи, в будущем планируется увеличение доли до 15%. В начале 2007 года примеру МТТ последовал ТрансТелеКом (ТТК). Советник генерального директора Урал-ТТК по коммерческим вопросам Алексей Гусев сообщил нам, что к 2010 году компания намерена достичь 8-процентной доли на российском рынке. Кроме того, в октябре прошлого года в Тюмени и Екатеринбурге в сегменте МГ/МН-связи начал работать Голден Телеком (ГТ). Планы этой компании наиболее амбициозны. По словам директора по продажам в корпоративном секторе ГТ Екатеринбург Владимира Бровченко, оператор планирует взять 20% рынка в сегменте услуг дальней связи для юридических лиц в течение ближайших полутора лет. Отставить монополию Демонополизация рынка МГ/МН-связи в России началась с 1 января 2006 года. Тогда в силу вступили поправки в российское законодательство, разрешившие деятельность альтернативных операторов. До этого момента 100% рынка держал Ростелеком. Условия для развития конкуренции были созданы, лицензии на предоставление услуг МГ/МН-связи в России получили более 20 компаний.  При этом Ростелеком, по собственным подсчетам, пока имеет около 53% рынка (аналитики склоняются к цифре 80%), юридически оставаясь монополистом. Кусок, который пытаются отобрать у него новые игроки, довольно увесист. По данным iKS-Consulting, объем рынка дальней связи России в 2007 году составил 2,2 млрд долларов, а к 2010 году достигнет 3 — 3,5 млрд долларов. По данным ГТ, в 2010 году будет и вовсе 4,5 млрд долларов. Но говорить о какой-либо серьезной конкуренции за эти миллиарды преждевременно. Техническая отсталость тоже создает своего рода предпосылки монополии Ростелекома — она не позволяет ввести функцию hot-choice. В итоге абонент после привычной «восьмерки» набирает двузначный код выбранного оператора и только потом код города или страны и телефонный номер. Минсвязи списывает отсутствие этой услуги именно на то, что на аналоговых АТС коды большого количества сетей (максимум — девяти) не прописать. Но, по мнению альтернативных операторов, причина отсутствия hot-choice лежит в несколько иной плоскости. Следующий! Выход на российский и региональный рынки новых игроков серьезно тормозят технические ограничения. Аналоговые станции местных операторов в России составляют порядка 40% всех АТС операторов местной связи. По мнению экспертов, российская телефонная сеть пока технически не готова обслуживать более пяти-шести операторов дальней связи. Все АТС станут цифровыми только к 2010 году. К этому времени можно ожидать массового выхода на рынок операторов МГ/МН-связи. Однако, по словам генерального директора Уральского филиала Ростелекома Геннадия Чернавцева, к этому времени рынок может быть уже поделен между действующими на тот момент игроками, и появление новых навсегда останется только в планах. Владимир Бровченко объясняет монопольное положение Ростелекома следующим образом: «Это исторически сложившаяся государственная монополия, разрушать ее — сложный и долгий процесс. На рынке дальней связи это еще связано с большим объемом работ и инвестиций, цена входа очень высока. Необходимо получить лицензии, построить, протестировать и сдать надзорным органам на всей территории РФ узлы связи. Для многих компаний затраты на это несопоставимы с тем доходом, который они могут получить от реализации услуг. Два года — слишком маленький срок, чтобы ситуация на рынке связи серьезно изменилась». По закону «О связи», операторы местной телефонии обязаны предоставлять абонентам возможность выбирать оператора дальсвязи. Выбор абонента может быть либо постоянным (режим pre-select), либо отдельным для каждого звонка (hot-choice). Проблема в том, что Ростелеком, как и все межрегиональные компании связи (фактические монополисты местной связи), — «дочки» «Связьинвеста». Поэтому, чтобы сменить оператора, необходимо идти в местный офис и писать заявление. Хочешь подключить функцию hot-choice — тоже пиши заявление. Большинство абонентов об этом либо не знает, либо ленится. На данный момент свободно выбирать оператора дальсвязи можно только в Башкирии. За кого бодаться Пока основная борьба разворачивается в сегменте корпоративных клиентов. Причины три. Во-первых, у альтернативных операторов нет собственной абонентской базы, на которой они могли бы зарабатывать. Во-вторых, юрлица потребляют гораздо больше трафика, нежели частные абоненты, а значит, приносят несравнимо больший доход. В-третьих, издержки на предоставление услуг в корпоративном сегменте гораздо меньше. Например, штат из сотни сотрудников для поддержки клиентов не нужен, достаточно одного агента, который будет развозить квитанции условно по десяти заводам. Вероятнее всего на Урале в скором времени начнет работать федеральная компания «Эквант». Сейчас единая сеть оператора охватывает все субъекты РФ. В ее создание инвестировано более 200 млн долларов. По словам генерального директора «Экванта» Дмитрия Иванникова, цель компании — 10% корпоративного сегмента рынка. Кроме того, в конце февраля коды для предоставления МГ/МН-услуг получили два федеральных оператора — «Синтерра» и «Арктел». Работать на Урале они пока не начали. «Синтерра» лицензию на оказание данных услуг получила еще в марте 2007 года, а 6 сентября того же года подала документы на сдачу сети дальней связи в Россвязьохранкультуру. В декабре прошлого года гендиректор компании Виталий Слизень написал жалобу вице-премьеру Сергею Нарышкину на госорган, который должен был рассмотреть заявку «Синтерры» на коды в течение 30 дней. Поддержание сети во время вынужденного простоя, как заявил тогда Виталий Слизень, обходится компании примерно в 15 млн рублей ежемесячно. Оператор намерен начать работу на Урале в течение первого полугодия. «Арктел» планирует выйти на рынок России уже в марте. Сеть полностью построена, идет процесс заключения договоров с зоновыми операторами. Общий объем инвестиций в развитие капитальной инфраструктуры сети дальсвязи превысил 25 млн долларов, еще 10 миллионов составили затраты на содержание сети. За первые два года работы компания намерена занять 4% рынка дальней связи, к концу 2009 года охватить все города-миллионники. Основной метод борьбы за корпоративного клиента, применяемый операторами, — это тарифы и разнообразные скидки на предоставление услуг. Здесь альтернативные игроки могут выиграть у монополиста, учитывая, что пока он скован законодательством, причем во всех сегментах телекоммуникационного рынка, и не может оперативно реагировать на изменения условий конкуренции. Так ГТ, например, ведет гибкую ценовую политику. По словам Владимира Бровченко, компания применяет индивидуальный подход в формировании тарифного предложения. В частности клиенту предлагается самому выбрать интересные для него направления и именно на них получить специальные цены. Альтернативные операторы понимают, что корпоративный клиент — их единственный шанс закрепиться на рынке. Именно поэтому предложения, например, ГТ сначала действовали только для предприятий. Согласно стратегии ТТК, продвижение услуг дальней связи оператора проходило в три этапа: предоставление МГ/МН-связи главному акционеру компании ОАО «РЖД» и другим крупным российским корпорациям, затем продвижение услуг для малого и среднего бизнеса, и только после этого — среди населения.  Политика ТТК также направлена на гибкость тарифных планов. Алексей Гусев: «Мы предлагаем абонентам планы, способные удовлетворить любые потребности. Компания готова предоставлять клиентам индивидуальные скидки в зависимости от структуры и объема их трафика».Но нужно понимать, что максимум через год организации окончательно определятся со своими предпочтениями и этот рынок будет поделен. Новые крупные предприятия появятся вряд ли будут, а значит, увеличивать доход в сегменте юридических лиц станет невозможно. В таких условиях выиграет тот, кто разработает наиболее адекватные предложения на розничном рынке. Пока в сегменте физических лиц активно работают только МТТ и Ростелеком, при этом они постоянно снижают тарифы (Ростелеком в январе этого года в среднем снизил стоимость звонков на 10%) и улучшают качество связи. В итоге у новых компаний может не остаться аргументов в свою пользу.Однако Алексей Гусев в прогнозах оптимистичен: «Думаю, уже в ближайшее время клиентская база начнет перераспределяться. Основная трудность — изменение сознания конечного потребителя. Ему необходимо доступно объяснить, что у всех пользователей дальней связи есть выбор оператора, стоимости звонков и главное — качества услуги». По словам руководителя отдела телефонной связи компании «Инсис» (Екатеринбург) Светланы Кузьминой, у интернет-телефонии есть несколько ощутимых преимуществ по сравнению с традиционной связью. Во-первых, дешевизна, особенно при звонках на дальние расстояния (стоимость в 5 — 10 раз ниже традиционной связи, потому что платить приходится только за интернет-трафик). Во-вторых, наличие большого количества дополнительных сервисов (например, видеосвязи), что интересно как для частного, так и для корпоративного клиента. В-третьих, «мобильность» телефонного номера: в случае переезда абонент может сохранить его за собой. Наконец, возможность объединения всех офисов и филиалов (независимо от их месторасположения) в единую телефонную сеть, что позволит избежать дополнительных затрат на переговоры внутри компании. Интернет на смену По заверениям некоторых участников рынка, традиционная телефония уходит в прошлое. Специалист по IP компании Cisco Systems Павел Теплов: «Сейчас нет ни одного производителя систем телефонии, который бы продолжал развивать возможности традиционных телефонных станций. Все создают решения только на базе IP-технологий. Полный переход на IP-телефонию — вопрос исключительно времени». IP-телефония — услуга, которая предполагает передачу речевых сигналов по интернету: данные сжимаются, пакетируются и посылаются другой стороне, а когда достигают адресата, декодируются обратно в голос. Некоторые международные компании уже начинают развивать следующее поколение IP-связи (одни компании называют его IP-коммуникациями, другие — интернет-телефонией), которая объединяет голос, видеоконтент и прочие сервисы. Кроме того, некоторые провайдеры не поддерживают все сервисы, доступные IP-телефонии. И если вы купили навороченный телефон, но перевезли его на другое место, то нет никакой гарантии, что он не превратится в обычный. На данный момент IP-связь хороша для интернет-любителей, которым качество в принципе не так важно, главное — дешевизна. Но для корпоративных клиентов и ощутимой доли физлиц такая связь пока не подходит. Чтобы она стала качественной и защищенной, необходимо создавать отдельные каналы для голосовых данных. А это серьезные затраты. В итоге хорошая IP-связь может оказаться дороже традиционной. Однако участники рынка называют и недостатки данного вида МГ/МН-связи. Во-первых, в развитии IP-телефонии есть технические сложности. Интернет делает связь менее защищенной и качественной. В сети нет приоритетов для передачи определенных пакетов данных: ей по большому счету все равно, что вы отправляете — голос, видео, файлы. Таким образом, если вы, например, в Тюмени звоните в соседний дом, но прямой канал полностью загружен, то ваш звонок легко может быть перенаправлен, допустим, в Якутск, а потом обратно. При этом в разговоре, естественно, будут возникать задержки. Таким образом IP-телефония не востребована малыми компаниями из-за необходимости больших затрат на организацию отдельного выделенного канала, а серьезными — из-за проблем с законодательством. Но если они будут решены, то основная конкуренция развернется именно на этом рынке. В итоге каждый будет решать, какой МГ/МН-связью ему удобнее пользоваться. На рынке появится конкуренция не только операторов, но и технологий. А это клиенту только на пользу. Еще одна проблема — законодательство. IP-телефония сегодня ходит по грани или вне правового поля. Ее дешевизна обусловлена тем, что соединение происходит в обход схемы, закрепленной законодательством. Компания, предоставляющая IP-телефонию, платит только за аренду интернет-канала и присоединение к местному узлу связи. Зоновые и МГ/МН-операторы не получают ничего. А это по большому счету незаконно. Пустите на рынок  Геннадий Чернавцев Геннадий Чернавцев Дополнительные материалы: — Геннадий Викторович, по вашим подсчетам, доля компании уже 53%, зачем еще три года? Ростелеком исключат из списка естественных монополий только тогда, когда его доля на рынке станет меньше 50%. Это произойдет не ранее чем через три года, считает директор Уральского филиала компании Геннадий Чернавцев В итоге ФСТ приняла решение, что исключит нас из перечня, если мы будем занимать меньше половины рынка. Как при этом станет высчитываться доля, малопонятно: в разных регионах в различных сегментах у МГ/МН-операторов разные доли, разное присутствие. — По данным Федеральной службы по тарифам (ФСТ), наша доля на рынке традиционной дальсвязи гораздо больше — около 80%. Служба исключила из расчетов весь рынок IP-телефонии, потому что он не поддается исчислению. А по нашим данным, это 15%. Думаю, как раз через три года ФСТ согласится с тем, чтобы вывести нас из реестра монополий. Еще в 2005 году Ростелеком подал заявление о том, что в связи с изменением правил на рынке дальней связи компанию необходимо исключить из списка естественных монополий. В течение 2006 года этот вопрос рассматривался, у нас запрашивались необходимые документы. Но в итоге ФСТ завернула наше заявление под предлогом того, что документы собраны не полностью. При этом Федеральная антимонопольная служба разрешила исключить нас из списка монополий. После отказа нам пришлось собирать бумаги и подавать заявление заново. Больше всего мы теряем от того, что считаемся монополистами на рынке аренды каналов. Эта услуга составляет 15% в структуре наших доходов. Все уже давно признают, что ТрансТелеКом имеет здесь долю в 53%, а у нас только 47%, но из списка нас не исключают. Но самое интересное, от чего мы сейчас испытываем неудобство: когда Ростелеком вносился в список естественных монополий, туда вошли все наши лицензии. Теперь, например, в некоторых регионах мы являемся «монополистом» на рынках, где занимаем не более 5%. Абсурд. — Во-первых, мы не можем оперативно реагировать на изменение рыночной ситуации. Например, любые изменения тарифов мы должны согласовывать с ФСТ, а на это уходит два-три месяца. Во-вторых, мы должны вести бухгалтерию так, чтобы в любой момент отчитаться перед ФСТ, из чего складываются наши тарифы в каждом виде услуг. Ни одна другая компания, занимающаяся МГ/МН-связью, не ведет бухгалтерию под кого-то. Они учитывают только требования законодательства. Мы же ведем ее так, как нам говорят. В-третьих, у Ростелекома есть серьезные обязательства перед государством. Например, на случай чрезвычайной ситуации мы содержим дополнительные мощности. А это серьезные затраты. По идее, эти услуги должны выноситься на конкурс. Чиновники опасаются, что если монополия прекратит существование, то исчезнет связь с некоторыми отдаленными регионами, куда проводить сеть экономически нецелесообразно, а вдруг с этими районами потребуется связаться… — С какими сложностями вы сталкиваетесь в связи с тем, что юридически остаетесь монополией? — Демонополизация началась в 2006 году. Почему альтернативные операторы никак не могут взять 50% рынка? Таким образом, де-факто мы находимся в рыночных условиях, а юридически — у нас до сих пор имеется багаж, который мы принесли из регулируемой экономики. Поэтому, когда компания выходит на рынок, она ориентируется на крупных корпоративных клиентов. Но в этом сегменте крайне высокая конкуренция. В итоге доля на рынке альтернативных операторов увеличивается очень медленно. — Чтобы о компании узнали, надо выходить в массовый сегмент. Это колоссальные затраты, а доля прибыли — 1 — 3%, максимум — 5%. Очень хорошо, если доход с одного абонента составляет 300 рублей в месяц. При этом почти все эти деньги уходят на обеспечение услуг связи: доставка счета, биллинг, агентское вознаграждение зоновым операторам и прочее. А заставить человека звонить больше со стационарного телефона в другие города невозможно. — Во-первых, технические возможности местных станций позволяют ввести его только для девяти компаний. Во-вторых, это огромные затраты для зонового оператора — ему надо одновременно для всех абонентов иметь базы данных всех игроков на рынке МГ/МН-связи. Поэтому сегодня hot-choice и pre-select включаются только по заявлению. Приходит человек и говорит: «Хочу Ростелеком», его переключают на Ростелеком. Хочет другого оператора, переключают на другого. Говорит: «Хочу в Питер звонить через одного, а в Москву — через второго, а еще куда-нибудь — через третьего» переключают на hot-choice. Для зонового оператора так гораздо меньше издержек. — Операторы жалуются на отсутствие свободного hot-choice. — IP-телефония, на ваш взгляд, — это будущее дальней связи? Кроме того, посмотрите, инициатива введения свободного hot-choice идет не от абонентов, а от МГ/МН-операторов. Им это, конечно, выгодно. Почему МГТС внедрила эту услугу? Ответ очень простой: потому что МГТС в одном и том же холдинге с МТТ. Интервью взял Сергей Ермак — У нас IP-сеть полностью готова, и мы активно развиваем такие услуги, как доступ в интернет и IP-VPN. Но IP-телефонию официально предоставлять никто не будет, пока в законодательстве о связи не появится ясных норм по поводу этой услуги. Медная свадьба Под прессом Полшага до песни Как бороться c энергодефицитом Лечить так лечить Посторонним вход Россель и Чубайс договорились Взялись за сердце Лечебный атом Главная / Новости |

||

|