|

|

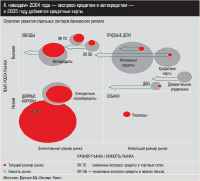

Главная / Инвестиции / Звезды и трудные дети ритейла В рамках ежегодного проекта «Банковский ритейл на Урале» мы попытались проанализировать, какие сегменты этого рынка в каких городах развивались наиболее динамично и почему, а главное — какие планы строят банкиры на ближайшую и среднесрочную перспективу.  Уже несколько лет ритейл (услуги частным клиентам) остается самым динамичным сегментом банковского бизнеса. Об этом мы можем судить и по данным статистики, и по лавинообразному росту количества предложений в офисах банков, агентствах недвижимости, автосалонах и торговых сетях. Уже несколько лет ритейл (услуги частным клиентам) остается самым динамичным сегментом банковского бизнеса. Об этом мы можем судить и по данным статистики, и по лавинообразному росту количества предложений в офисах банков, агентствах недвижимости, автосалонах и торговых сетях. Кто следующий и какие ниши уральские банкиры считают приоритетными? Относительно недавние факты реализации таких планов показывают: игрок, рискнувший поставить на «правильный» сегмент рынка на начальной стадии его развития, имеет шансы в короткие сроки стать абсолютным лидером, получить баснословную доходность, привлечь клиентов и заработать имидж. Пример банка «Русский стандарт», вложившегося в технологию экспресс-кредитования в магазинах и занявшего лидирующие позиции на этом рынке, уже стал хрестоматийным. Не столь известны, но весьма успешны на локальных рынках шаги, предпринятые Мечелбанком в Челябинской области и Уралвнешторгбанком в Свердловской в сегменте экспресс-кредитования, «Северной казной» (Свердловская область) в секторе кредитных карт, филиалами банка Агропромкредит в Тюмени — в ипотеке. И этот список можно продолжить. Анализ рынка банковского ритейла проведен по трем большим блокам: ресурсы (вклады); розничные технологии и инфраструктура обслуживания (уровень и тенденции развития пластиковых технологий, систем удаленного доступа, оценки рисков, тенденции развития инфраструктуры — офисов, пунктов выдачи наличных); кредитные операции. Мы опросили 51 уральский банк (самостоятельные и филиалы инорегиональных кредитных организаций), половина которых входит в число 200 крупнейших по размеру активов в стране. Это пятая часть всех кредитных учреждений, работающих на территории Урала. По различным субъектам Урала доля опрошенных составляла от 12% (Оренбургская область) до 37% (Свердловская). Чтобы понять ожидания клиентов, мы дополнили исследование опросом торговых сетей, автосалонов и риэлторов. Стратегия банков на рынке вкладов принципиальных изменений не претерпела. Число выбравших для себя нишу клиентов с высокими доходами практически не изменилось. Сухие цифры Для начала приведем общие итоги 2004 года. Рынок вкладов на Урале рос такими же темпами, как и в среднем по России (плюс 29%), причем динамика упала примерно на треть по сравнению с 2003 годом, когда он поднялся в 1,5 раза. В Курганской, Челябинской областях, Башкортостане и Удмуртии рынок вкладов рос быстрее российского (плюс 32 — 33%). Темпы, снизившиеся из-за летнего кризиса в банковской системе, скорее всего в полной мере не восстановятся (если сравнить первый квартал этого года с первым, «докризисным», прошлого, получим замедление с 17 до 11%). Причина — интенсивное развитие альтернативных инструментов размещения средств. Сегодня значительную часть оттягивают на себя, например, инвестиции в недвижимость. По мере развития фондового рынка все большая часть ресурсов населения будет уходить на него. В разы, с 10% в 2003-м до 40% в 2004-м, увеличилась скорость прироста инфраструктуры обслуживания карт. Если в 2003 году на территории региона установлено 210 банкоматов, то в 2004-м — свыше 900 (это рекордные темпы). Количество банкоматов в целом по Уралу достигло 3,3 тысячи, наибольший прирост наблюдался в Тюменской области (включая округа) — 42% (1166 шт.). Эмиссия пластиковых карт в прошлом году выросла по Уралу на 31% (по России — на 47%), причем темпы снизились с 42% в 2003 году. Больше всего количество пластиковых карт увеличилось на территории Курганской (+77%) и Оренбургской областей (+67%).  Самые значительные изменения произошли на рынке кредитов физическим лицам. Объем потребительских кредитов по Уралу вырос за год в 2,2 раза (по России — в 2,1 раза), его доля в общероссийском портфеле увеличилась на 1,5 процентных пункта и достигла 20%. Темпы роста по сравнению с 2003 годом не снизились. Этот сегмент становится приоритетным для многих банков. За прошлый год в среднем по Уралу доля кредитов частным лицам в общем кредитном портфеле выросла с 19 до 26% (на начало 2003 года — всего 13%). Наибольшие темпы роста в сегменте кредитования частных лиц показали Свердловская, Курганская области и республика Башкортостан (2,5 — 2,6 раза). Эти сегменты различаются по потенциальной емкости, соотношению риск/ доходность, степени насыщения, уровню вложений в инфраструктуру. Мы проанализировали все сегменты рынка кредитования и выяснили, что основные текущие и долгосрочные интересы банков сосредоточены в следующих: жилищные кредиты (на покупку жилой недвижимости, в том числе по ипотечным схемам); стандартные потребительские (нецелевые кредиты с обеспечением и стандартным сроком рассмотрения заявки в офисах банков); кредиты на покупку автомобиля, экспресс-кредиты в торговых сетях (связанные кредиты с быстрым сроком принятия решения о лимите, без обеспечения); экспресс-кредиты в офисах банков (нецелевые кредиты с быстрым сроком принятия решения о лимите, без обеспечения); кредитные карты (только сегмент револьверных кредитов, выдаваемых с использованием пластиковых карт вне зависимости от срока принятия решения о лимите, но без обеспечения). Остальные сегменты либо представляют собой расширение одного из приведенных (например, выдача кредитных карт в торговых сетях на целевую покупку или в офисах банка при получении экспресс-кредита), либо не интересны банкам. Наименее рискован и не требует больших затрат в части инфраструктуры сегмент автокредитования. В нем сегодня уже представлены практически все банки, играющие сколько-нибудь заметную роль на локальных рынках розничных услуг. Соответственно, он наиболее конкурентен и ждать значительного увеличения количества банков здесь не стоит. На начало прошлого года автокредиты выдавали 53% опрошенных банков, в 2004-м программы представили еще 16% банков, 9% вышли на этот рынок или планируют сделать это в 2005 году. Наибольшую динамику объемов автокредитования в прошлом году, по данным анкетного опроса, показали МДМ-Банк-Урал (прирост в 10 раз), УралСиб (в 5 раз), Уралвнешторгбанк (в 3 раза). Простые решения Основным игроком на рынке стандартных потребительских кредитов остается Сбербанк, он имеет четкую технологию предоставления таких кредитов, наименьшие по рынку ставки и прочные позиции. И хотя его доля в целом на рынке кредитов снижается (с 48 до 40% в Свердловской области, с 43 до 33% в Челябинской, с 52 до 45% в Башкортостане), происходит это прежде всего за счет других сегментов.  По данным опроса автосалонов, в 2004 году в кредит проданы около 35% от общего числа автомобилей, причем если в крупных салонах Екатеринбурга и Тюмени этот показатель достигал 40 — 50%, то в городах с более слабой банковской системой (Перми, Челябинске) — 30 — 40%. Напомним, в 2003 году он был примерно в полтора раза ниже. Прирост объема продаж за счет использования кредитов автосалоны оценивают в среднем в 20%. По данным опроса автосалонов, в 2004 году в кредит проданы около 35% от общего числа автомобилей, причем если в крупных салонах Екатеринбурга и Тюмени этот показатель достигал 40 — 50%, то в городах с более слабой банковской системой (Перми, Челябинске) — 30 — 40%. Напомним, в 2003 году он был примерно в полтора раза ниже. Прирост объема продаж за счет использования кредитов автосалоны оценивают в среднем в 20%.Высокая конкуренция, прежде всего в сегменте кредитования покупки новых машин, заставила многие банки увеличить сроки кредитования, дифференцировать ставки в зависимости от сроков, снизить первоначальный взнос. «Опыт показывает, что клиента прежде всего интересует процентная ставка, а банков, которые могут предложить действительно низкий чистый процент, мало», — комментирует положение дел старший менеджер отдела продаж автосалона «АвтоМакс» (Тюмень) Дмитрий Мороз. «Надеемся, что ситуация будет развиваться в благоприятную для клиентов сторону: увеличатся сроки кредита до пяти лет, снизятся ставки, появится ясная и быстрая процедура оформления кредита», — говорит руководитель отдела продаж автосалона «М-Сервис» (Челябинск) Татьяна Назарова. Впрочем, высокая активность банков в большинстве субъектов Урала не делает этот сегмент менее привлекательным. Прежде всего потому, что его емкость очень быстро растет: только за последний год общий объем продаж новых иномарок увеличился по стране на 80%, по Уралу — почти вдвое. Относительно свободную нишу представляет собой кредитование на покупку подержанных автомобилей. Существующая емкость рынка кредитования новых автомашин освоена банками достаточно хорошо, правда, в разных регионах насыщенность отличается. Если соотнести общий объем потребительских кредитов на территории региона и размер парка относительно новых машин (возраста до пяти лет), который так или иначе коррелирует с показателем продаж новых машин, можно сделать вывод о незанятых нишах в этом сегменте в Оренбургской области, Башкирии и Удмуртии. Этот вид кредитования отличается высокими комиссиями, которые позволяют банкам получать большую маржу. Правда, растущие конкуренция и финансовая грамотность населения ведут к ее снижению: «Многие клиенты уже не хуже продавцов разбираются с ценой кредита. И скоро покупка в кредит обойдется ровно во столько же, как и за наличный расчет», — считает заместитель генерального директора торговой сети «Кардинал» (бытовая техника; Екатеринбург) Александр Чупин. Быстро и дорого Несколько менее насыщен, по сравнению с автокредитованием, сегмент связанных экспресс-кредитов в торговых сетях. Здесь меньше игроков, прежде всего потому что барьеры для входа существенно выше: технология экспресс-кредитования требует достаточно серьезных вложений в оборудование рабочих мест кредитных экспертов в магазинах, систему обмена информацией, систему принятия решений. Завзятые игроки здесь — федеральные «Русский стандарт», Росбанк (поглотивший сеть банков О.В.К.), Home Credit, а также один-два местных банка на локальных рынках. В Свердловской области сильные позиции в сегменте имеет банк «Драгоценности Урала», в Челябинской — Мечел-банк. Перспективность этой ниши демонстрирует и пример компании Русфинанс, дочерней структуры банка Societe Generale и фонда Baring Vostok Capital Partners: она вышла на рынок связанных кредитов в 2004 году и сумела довести портфель до 110 млн рублей. Емкость этого рынка по сравнению с автокредитованием относительно невелика. Но при нынешних высоких темпах роста потребительской активности населения, он обладает большим потенциалом. Первым, сориентировавшись на низкодоходные слои населения, эту услугу предложил Уралвнешторгбанк: кредиты выдавались от 3000 рублей, эффективная ставка (с учетом всех дополнительных комиссий) достигала 62%. Продукт был скопирован с аналогичного продукта, с успехом внедренного в банке Каспийский (Казахстан), дружественном акционерам УВТБ. Благодаря этому за год банк увеличил портфель кредитов физлицам с 200 млн до 1,3 млрд рублей. Вслед за ним в 2004 году в этот же сегмент вышли УБРиР, Банк24.ру. В начале 2005 года аналогичные продукты предложили УралТрансБанк, СКБ-банк (оба Свердловская область), Челябинвестбанк (Челябинская область). Другая ниша, ставшая в прошлом году настоящим хитом, по крайней мере в Свердловской области, — сегмент нецелевых экспресс-кредитов. Их стоимость остается чрезвычайно высокой (в основном за счет ежемесячных комиссий) и ждать ее снижения в ближайшем будущем не приходится. Это обусловлено, с одной стороны, высокими рисками банка, а с другой — огромным спросом и готовностью населения платить за «быстрый» кредит. Кредитные карты и ипотека: будущие звезды В целом емкость рынка нецелевых экспресс-кредитов существенно выше, чем у связанного кредитования. Как показывает опыт вышедших на этот сегмент банков, он очень перспективен с точки зрения доходности. Активное развитие кредитных карт (вне зарплатных проектов) на Урале началось в 2004 году. В Екатеринбурге основными игроками рынка являются «Северная казна» и УБРиР: на каждый по состоянию на 01.01.05 приходится около 7 тысяч эмитированных карт. Среди всех опрошенных банков — это абсолютные лидеры по размеру эмиссии кредитных карт. Кредиты по пластиковым картам предоставляют также Мечел-банк в Челябинске, Мобилбанк в Удмуртии (по несколько сотен карт на каждый), начал эмиссию тюменский филиал МДМ-Банка. Другой важный сегмент рынка нецелевых беззалоговых кредитов — револьверные кредиты, предоставляемые на кредитные карты. 33% банков считают этот сегмент наиболее прогрессирующим. Не менее перспективным банкиры считают рынок жилищного кредитования. В прошлом году, по данным анкетного опроса, на рынок кредитных карт вышли 14% банков, в 2005 году начали или планируют начать предоставлять кредиты по кредитным картам еще 36%, в 2006 — 2008 годах — 13% . Таким образом, к концу 2005-го 50% банков (в большинстве крупные) будут предлагать кредитные карты. В 2004 году резко увеличили масштабы присутствия на этом рынке УралСиб (рост в 31 раз), Западно-Уральский банк Сбербанка РФ (в 3,4 раза), Меткомбанк (в 2,2 раза), СКБ-банк (в 2,4 раза) и МДМ-Банк Урал (вдвое). Объем жилищных кредитов в России на 1 января 2005 года составляет 8,8% от общего объема кредитов физлицам. На Урале — 8,3%, из них ипотечные кредиты составляют 27%. Наибольшая доля жилищных кредитов в общем объеме кредитования — в Тюменской (11,6%), Оренбургской (11,5%) и Курганской (12,3%) областях. Стоит отметить, что традиционный лидер в сегменте жилищного кредитования — Уральский Сбербанк — имеет в портфеле среднюю по рынку долю кредитов на жилье (порядка 10%), а лидером по данному показателю стал Газпромбанк (свыше 90% по филиалу в Оренбурге), и прежде всего потому, что в других сегментах розницы работает мало. Высока доля жилищных кредитов в оренбургском банке «Русь» (27%), они составляют значительную часть портфеля кредитов частным лицам на территории Удмуртии и Перми в Западно-Уральском Сбербанке (свыше 17%). Правда, развитию ипотеки препятствует сразу несколько моментов: высокие процентные ставки, большой первоначальный взнос, значительные дополнительные расходы на услуги страховщиков и оценщиков, отсутствие у ряда банков возможности досрочного погашения кредита. «Дальнейшее увеличение объемов ипотечного кредитования нереально без существенного снижения первоначального взноса и ставки кредита. Кроме того, необходимо перейти к ипотечному кредитованию на стадии строительства, иначе невозможно обеспечить требуемый приток нового жилья на рынок», — полагает Анатолий Мейзлер, генеральный директор Уфимского городского агентства ипотечного жилищного кредитования. О росте сегмента свидетельствует и тот факт, что доля сделок с использованием ипотечной схемы в опрошенных агентствах недвижимости составила в среднем 15% от общего объема: это почти вдвое больше, чем в прошлом году. По данным анкетного опроса, сегмент наименее насыщен и наиболее интересен в долгосрочной перспективе. «Предложений на рынке ипотечного кредитования не хватает. Если бы банки учитывали требования, диктуемые интересами клиентов и рынка недвижимости, то объем ипотечных кредитов в Екатеринбурге даже без снижения процентных ставок по кредиту сегодня был бы в пять раз больше, чем есть», — уверен Илья Шкоп, директор агентства недвижимости «Роттердам» (Екатеринбург). Следует учитывать, что реально из 41% банков, начавших операции по жилищному кредитованию физических лиц, заметные объемы и долю в общем портфеле кредитов физлицам имеют не более трети (филиалы Сбербанка и Газпромбанка, банк «Русь», Сибирьгазбанк), остальные пока обкатывают технологию. Но в целом почти половина банков к концу 2005 года технически будет готова выдавать жилищные кредиты и наработает первичный опыт таких операций. Массового кредитования не стоит ждать раньше 2006 года. Несмотря на проблемы развития ипотеки, и банкиры, и риэлторы строят благоприятные прогнозы развития данного сегмента. К концу 2004 года свои программы кредитования на покупку жилья (в том числе ипотечные) декларировали 41% опрошенных нами банков (из них 16% вышли на рынок именно в 2004-м). В этом году планируют начать выдавать жилищные (прежде всего ипотечные) кредиты еще 25% банков. Таким образом, к концу 2005 года на этом рынке будет действовать около 65% опрошенных банков. Максимальная доля просроченной задолженности в регионе приходится на Башкортостан (1,9%), минимальная — на Челябинскую и Оренбургскую области (0,7%). Впрочем, у банков, активно работающих на розничном рынке, доля просроченных кредитов в портфелях ссуд частным лицам в рублях лежит в диапазоне от 2 до 10%. Как снизить риски Официальные данные об объемах просроченной задолженности по кредитам физическим лицам укладываются в норму: в среднем по России этот показатель составляет 1,3% от объема выданных кредитов, на Урале он — 1,1%. По международным стандартам показатель ниже 5% считается приемлемым. Если брать сегмент жилищного кредитования, то здесь ни у кого, кроме разве что Сбербанка, нет сколько-нибудь большого опыта и статистической информации. Что произойдет, если падение деловой активности и уровня доходов населения приведет к росту невозвратов и снижению цен на недвижимость, а значит, снижению ликвидности и стоимости обеспечения, достоверно не знает никто. Цикличность развития экономики никто не отменял, а это значит, что через какое-то время банки смогут проверить, как работают их системы оценки рисков по частным лицам. На настоящий момент их собственные оценки, по данным опроса, в основном находятся в диапазоне от «низкий» до «ниже среднего». Это понятно: риски покрываются высокими реальными ставками. «Стоимость кредитов на сегодняшний день позволяет банкам не уделять вопросам управления кредитными рисками должного внимания, так как доходность перекрывает существующую просроченную задолженность», — говорит начальник отдела активно-пассивных операций филиала банка «Менатеп» (Тюмень) Марат Гильманов. Директор по стратегическому развитию Уралвнешторгбанка Даниил Сандлер полагает, что «дальнейшая работа банков на рынке кредитования физических лиц даст импульс к разработке более совершенных систем управления кредитными рисками или адаптации существующих разработок к российским условиям». Технологии и инфраструктура Основные тенденции на рынке пластиковых карт — интенсивный рост доли международных систем, функционала карт и инфраструктуры обслуживания. На начало текущего года международные системы составляли в структуре общей эмиссии 51% (два года назад — 36%), причем 39% общей эмиссии — карты системы VISA. Ситуацию улучшит закон «О кредитных историях», принятый в декабре прошлого года и вступивший в силу с 1 июня 2005 года. Банки положительно оценивают факт принятия закона. Но говорить об эффективности работы кредитного бюро можно будет только через несколько лет, когда в нем накопится достаточное количество историй. Уровень проникновения пластика (доля держателей пластиковых карт в общей численности населения) за 2004 год увеличился с 20 до 26% по Уралу. В Тюмени он максимален — 34%. Свердловская область отстает на 1%. Наименьшая степень насыщенности — в Курганской области (6%), зато регион продемонстрировал наибольший прирост количества пластиковых карт в 2004 году — 77%. До сих пор более 97% сделок по банковским картам приходится на снятие наличных. Доля Union Card в общем количестве всего пластика региона за последний год сократилась с 22 до 15%, Accord — с 16 до 13%, Сберкарт — с 11 до 9%. В Свердловской области в десять раз выросло количество пластика системы STB-сard, что, вероятно, связано с бурным ростом кредитования в банке «Первое О.В.К.» (ныне входит в структуру Росбанка): при выдаче кредитов он использует карты этой системы. Приоритеты банков в области технологий меняются в пользу систем дистанционного банковского обслуживания. Если в 2004 году заявляли об их развитии только 30%, то в 2005-м — уже 60%. Данные опроса заставляют предположить, что в текущем году темпы роста банкоматной сети снизятся: в 2004 году более 50% участников опроса назвали ее развитие в качестве одного из приоритетов стратегии, в текущем году — лишь 31%. На первое место выйдет расширение функционала банкоматов (возможности проведения платежей, приема наличных, вкладных операций и др.). Например, в 2004 году только 24% банков планировали развивать безналичные платежи через банкоматы, в текущем году — уже 37%. Куда пойдут банки Подведем итоги. В 2004 году «звездами» банковского ритейла — быстро растущими емкими сегментами — стали экспресс-кредитование в офисах банков, торговых сетях и автокредитование. В текущем к ним добавится сегмент кредитных карт, в который в 2004 году вышли 14% банков. А вот планы в области открытия новых офисов изменились несильно: 65% опрошенных против 76% в 2004 году планируют развивать сеть филиалов и дополнительных офисов. Произошли изменения в части развития технологий и инфраструктуры. В текущем году банки от экстенсива в развитии перейдут к интенсиву. Если прошлый год стал годом рекордного роста банкоматов, то в приоритетах текущего — расширение их дополнительного функционала, а также вложение в системы дистанционного обслуживания через другие каналы. К концу этого года свыше половины банков региона будут готовы предоставлять жилищные кредиты, однако реальная активность на этом рынке прямо зависит от того, насколько эффективна окажется система рефинансирования, а также от уровня ставок. Если ускорившаяся в стране инфляция приведет к росту ставок, вряд ли этот сегмент перейдет в разряд «звезд». Дополнительные материалы: Необходимо также отметить, что за последний год произошло серьезное улучшение институциональной среды рынка банковского ритейла: подавляющее большинство банков принято в систему страхования вкладов, кроме того, вступил в действие закон о кредитных историях. В долгосрочной перспективе это даст серьезный дополнительный стимул рынку кредитных услуг благодаря росту стабильности, увеличению сроков пассивов и снижению рисков. В нашей схеме: Правый верхний квадрант: «трудные дети» — сегмент небольшого размера, но с высокими темпами роста. Левый верхний квадрант: «звезды» — быстрорастущие сегменты среднего размера. Левый нижний квадрант: «дойные коровы» — медленно растущие сегменты большого размера. Правый нижний квадрант: «собаки» — небольшие сегменты, растущие невысокими темпами. Серая зона вокруг каждого сегмента отражает текущую емкость рынка. Стрелки — направление перемещения каждого сегмента в соответствии с планами банков в 2005 году. Матрица БКГ Это простой инструмент, придуманный в свое время специалистами Boston Consulting Group и позволяющий в координатах «темпы роста рынка — доля рынка» наглядно показать перспективы тех или иных продуктов компании и определить стратегию в их отношении. Адаптировав подход для наших задач, мы расположили различные сегменты рынка банковского ритейла в координатах «темпы роста рынка — размер рынка», добавив для наглядности емкость (размер потенциального спроса). Главное сегодня — рост финансовой культуры населения Года через три нынешние требования банков будут восприниматься заемщиками как должное, прогнозирует Управляющий КБ «Драгоценности Урала» Олег Меркурьев. Олег Меркурьев  — Несмотря на летние события, 2004 год сложился удачно как для банков, так и для их клиентов: первые подтвердили устойчивость, вторые — приверженность отечественной банковской системе. С точки зрения роста объемов операций нельзя не отметить резкий прорыв в области потребительского кредитования: оно стало наиболее востребованной услугой. — Олег Евгеньевич, как вы оцениваете итоги развития банковской розницы в 2004 году? — Думаю, стоит прогнозировать некоторое снижение ставок потребительского кредитования. Не исключено, что упростится процесс предоставления кредита: это будет зависеть от банка и принятой им политики. Но главная задача — повысить финансовую культуру заемщика. Может, в результате года через три сегодняшний требования банков будут восприниматься заемщиками как должное. Но наше население пока к налоговым декларациям приучить не могут. — К каким изменениям на рынке кредитов приведет работа кредитных бюро? — Не думаю, ведь это ограничит круг потенциальных клиентов. Банк «Драгоценности Урала» и многие другие ведут работу в нескольких регионах, поэтому нужно сотрудничать с федеральными кредитными бюро. — Нужны ли региональные кредитные бюро? — Преимущество иностранных банков обусловлено, главным образом, опытом работы, накопленным на протяжении десятков, а порой и сотен лет. Значит, российским банкам необходимо в ускоренных темпах учиться. Думаю, сильно подтянутся технологии работы и качество менеджмента. — Началась экспансия на уральский рынок иностранных банков. Что, на ваш взгляд, необходимо предпринять соотечественникам, чтобы успешно конкурировать? — С ростом доходов населения будет расширяться круг потенциальных заемщиков. Задача банков — с этим справиться. Начнет развиваться ипотечное кредитование. Но вслед за ипотекой должна идти строительная отрасль: если выдавать кредиты на жилье при отсутствии нового строительства, это приведет лишь к подъему цен. Широкие перспективы имеет автокредитование: доля автомобилей, приобретаемых в кредит, в общем объеме автопродаж будет продолжать увеличиваться. — Какие тенденции на перспективу 3 — 5 лет можно выделить в сегменте банковского ритейла? Что касается роли банков в деле сохранения и приумножения денег клиентов, думаю, вскоре должны получить активное развитие продукты, альтернативные вкладам. Традиционно это сфера деятельности инвесткомпаний. Но сегодня услуги доверительного управления, брокерского обслуживания, продажи паев в ПИФах предоставляют и банки. Это правильно, так как население пока в большей степени склонно доверять им, нежели инвесткомпаниям. Пик развития кредитования в торговых сетях уже пройден. В дальнейшем наиболее активно будет развиваться несвязанное кредитование, особенно с использованием пластиковых карт. Кредитные карты сегодня — наиболее востребованный сегмент. — Различия определяются уровнем доходов населения, социально-экономическим развитием территорий. Весь комплекс услуг любого банка не будет везде одинаково воспринят и востребован. Это необходимо учитывать при их разработке и продвижении. Кроме того, важно наличие инфраструктуры. Например, в Перми количество наших допофисов невелико, и мы работаем в основном с торговыми сетями по программам экспресс-кредитования. В Свердловской области нам привычнее работать через офисы банка: здесь отработана классическая технология предоставления кредитов. — Филиалы вашего банка работают в Перми, Тюмени, Кургане. В чем отличие этих рынков от екатеринбургского? — Банк «Драгоценности Урала» начал выдавать экспресс-кредиты в торговых сетях еще в 2003 году, хотя уже тогда считалось, что этот рынок занят федеральными игроками. За счет чего удается конкурировать с ними? Есть и «человеческий фактор». Курганская область, например, отличается наиболее добросовестными заемщиками: это самый благополучный регион из тех, где мы работаем, с точки зрения своевременности погашения кредитов. И, наверняка, есть такая категория «клиетов-патриотов», которые предпочитают пользоваться услугами региональных банков. — Проект оказался успешен с точки зрения объемов операций и доходности, хотя, конечно, конкурировать с федеральными банками сложно. Одно из наших главных преимуществ — наличие разветвленной филиальной сети, которая способствует сокращению издержек клиентов при погашении кредитов. Местные банки более мобильны в принятии решений. — Экспресс-кредиты останутся в портфеле, пока они востребованы клиентами и приносят доход. Планируем начать выдавать кредиты по пластиковым картам. Сегодня проще реализовать кредитование в рамках зарплатных проектов, так как есть наработанная история отношений с предприятием. Года через полтора-два при активной работе кредитных бюро будет так же легко кредитовать, выпуская «чистые» кредитные карты. Рассматриваем возможность сотрудничества с АИЖК по ипотечному кредитованию, в частности, в Пермской области. В Свердловской области, возможно, запустим собственную программу ипотеки. — Каковы дальнейшие планы банка в различных сегментах кредитования?  Деньги — время На рынке экспресс-кредитования все значительно энергичнее и мобильнее, поэтому дороже, считает руководитель екатеринбургского филиала «Русфинанс» Вадим Васильев Вадим Васильев — Банк Societe Generale, дочерней структурой которого является «Русфинанс», для реализации направления потребительского кредитования традиционно создает специализированные финансовые компании. Причина в том, что это весьма специфичный рынок: здесь все происходит значительно живее, быстрее, энергичнее, мобильнее. Классическому банкиру, который привык всячески снижать риски, подбирать обеспечение, достаточно сложно работать на рынке экспресс-кредитов, выдаваемых за 20 минут. — Вадим Валерьевич, «Русфинанс» занимается только потребительским кредитованием. Чем вызвана исключительная специализация? — Конкуренция очень высокая, особенно в Екатеринбурге. На подходе еще несколько банков, которые собираются заниматься данным направлением. По городам Свердловской области ситуация отстает года на два, но уровень доходов населения там потихонечку растёт, значит, это удачное время для выхода на рынок. В Екатеринбурге уровень спроса стал умереннее. Это хорошо видно по предновогодним месяцам: раньше уровень продаж, а соответственно, и объем кредитов, мог вырасти впятеро, а сейчас — только раза в два. — Какова ситуация на рынке связанного экспресс-кредитования в торговых сетях? — Не думаю, что сильно. Это связано со сложившейся ситуацией по невозвратам. Получение кредита за 20 минут по двум документам означает для клиента другой уровень комфорта, а для банка — другой уровень риска. Люди, которые располагают свободным временем, которым нужны большие деньги на продолжительный срок, спокойно собирают документы, идут в Сбербанк. Это другая аудитория. — Будут ли снижаться ставки на этом рынке? — На данный момент мы предоставляем потребительские займы в торговых точках и займы по почте. Планируем со временем заняться неохваченными секторами: это туристические и медицинские услуги, автокредитование, меха. На завершающем этапе находится процесс получения банковской лицензии, после чего появится возможность выйти на рынок кредитных карт. Это одна из основных целей, которая стоит перед «Русфинанс». Также можно не сомневаться, что банк Societe Generale будет активно заниматься ипотечным кредитованием — В каком направлении вы планируете развивать программы кредитования? И не казать лица С тобою нам не выбраться из тьмы Игроки не устают — им интересно Правила осторожного движения Меню для России С превышением скорости Черные дни «пенсионеров» У «Русала» новый интерес Сталеплавильная презентация Главная / Инвестиции |

||

|