|

|

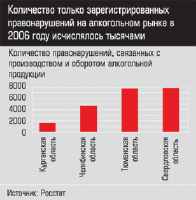

Главная / Анализ / Мы так греемся До 2006 года система учета оборота крепкой алкогольной продукции и уплаты акцизов выглядела следующим образом: 20% налога платил производитель (свидетельство тому — федеральная акцизная марка, наклеенная на бутылку). Еще 80% обеспечивала система региональных акцизных складов, которые существовали в каждом субъекте РФ. Любой поставщик алкоголя должен был зарегистрировать там продукцию, выплатить оставшуюся часть акциза, получить региональную акцизную марку. Только после этого алкоголь можно было поставлять в розницу. Налог на импортный алкоголь платился через таможенную систему при ввозе продукции в страну. Как признают игроки, эта система делала закрытыми региональные алкогольные рынки: чтобы выйти в другую область, оптовая компания должна была договариваться с владельцами региональных акцизных складов и властными структурами, которые, как правило, были против экспансии новых игроков.  В конце июня в Москве состоялось вручение премии «Серебряная калоша», которая ежегодно присуждается радиостанцией «Серебряный дождь» за самые сомнительные достижения в сфере шоу-бизнеса. В этом году наряду с шоуменами в «калошу» посадили и инициаторов внедрения единой государственной автоматизированной информационной системы контроля над производством и оборотом алкоголя (ЕГАИС). В конце июня в Москве состоялось вручение премии «Серебряная калоша», которая ежегодно присуждается радиостанцией «Серебряный дождь» за самые сомнительные достижения в сфере шоу-бизнеса. В этом году наряду с шоуменами в «калошу» посадили и инициаторов внедрения единой государственной автоматизированной информационной системы контроля над производством и оборотом алкоголя (ЕГАИС). Введение новой системы привело к тому, что с 1 июля в течение нескольких месяцев алкогольные полки магазинов пустовали: поправки к закону уже вступили в действие, а напечатать акцизные марки нового образца, с помощью которых следовало вести учет каждой бутылки со спиртным, государство не успело. В результате только в Уральском регионе производители и оптовики понесли убытки, исчисляющиеся миллионами долларов. С 1 января 2006 года весь акциз, согласно поправкам к закону, стали выплачивать производители спиртосодержащей продукции, ввели акцизные марки нового образца, а систему региональных складов упразднили. Для учета оборота и продажи алкоголя создали ЕГАИС, которая, по замыслу разработчиков, призвана исключить теневой оборот спиртосодержащей продукции. Каждый производитель или торговец алкоголем должен был закупить необходимое оборудование и новые акцизные марки со специальным штрихкодом, подключиться к этой государственной системе и направлять через нее в Федеральную налоговую службу данные о продукции. В отличие от производителей и розницы, оптовые продавцы спиртного нововведениями смогли воспользоваться. Требования законодательства (уставный капитал не менее 10 млн рублей, лицензия стоимостью 250 тыс. рублей плюс примерно столько же — затраты на установку оборудования и программного обеспечения для подключения к ЕГАИС) не кажутся оптовикам грабительскими. А с отменой системы региональных акцизных складов исчезли административные барьеры, и торговые компании смогли свободно выходить на рынки соседних регионов.  Больше всего пострадали российские производители. Во-первых, на их плечи была переложена уплата 100% акциза. Во-вторых, согласно требованиям законодательства, они должны были увеличить уставный капитал до 50 млн рублей, приобрести новую лицензию на право производства продукции (даже если срок действия старой еще не закончился), закупить оборудование и программное обеспечение для работы в ЕГАИС. Это оказалось не под силу многим уральским предприятиям. В Челябинской области с дистанции сошли пять производителей, в Свердловской — остановили деятельность Екатеринбургский виншампанкомбинат, «Восток-Алко», завод «Звезда». Больше всего пострадали российские производители. Во-первых, на их плечи была переложена уплата 100% акциза. Во-вторых, согласно требованиям законодательства, они должны были увеличить уставный капитал до 50 млн рублей, приобрести новую лицензию на право производства продукции (даже если срок действия старой еще не закончился), закупить оборудование и программное обеспечение для работы в ЕГАИС. Это оказалось не под силу многим уральским предприятиям. В Челябинской области с дистанции сошли пять производителей, в Свердловской — остановили деятельность Екатеринбургский виншампанкомбинат, «Восток-Алко», завод «Звезда». Еще одна тенденция — диверсификация бизнеса оптовиков. Часть компаний получает дополнительную прибыль за счет развития розничного звена. Например, «Мавт» имеет 30 магазинов и планирует в ближайшие несколько лет удвоить их количество. «Омега» владеет сетью из восьми алкомаркетов «Магнум». Реализация через собственную розничную сеть позволяет оптовикам самостоятельно устанавливать торговую наценку, повышать прибыльность бизнеса. Раскинулось море широкоНовой возможностью не преминули воспользоваться крупные уральские оптовики. Так, свердловский холдинг «Омега» развивает региональные представительства в Челябинской и Тюменской областях, а челябинская компания «Мавт» недавно пришла в Зауралье. «Выход в соседние регионы начался недавно, — рассказывает директор компании “Инвина-опт” Сергей Семенов. — Мы, например, направились в Курган, Тюменскую, Челябинскую и Омскую области, Пермский край». Председатель уральского отделения Национальной алкогольной ассоциации Дмитрий Таф дополняет: «Теперь это проще. Если у компании есть лицензия на хранение и торговлю алкоголем, выстроена логистика, то проблем не возникает: региональный налог платить не надо и администрация не может чинить препятствий». А директор челябинской компании «Мавт» Александр Сафронов указывает на мотивы экспансии: «В других регионах мы способны предложить такую продукцию, которой там до нас не было. Продавая в розницу эксклюзивный товар, мы можем выставлять свои условия и увеличивать прибыль».  Другие игроки снижают издержки за счет размещения крупных заказов на предприятиях (это обеспечивает меньшую закупочную цену на продукцию). Так, «Инвина-опт» с 2006 года размещает заказы на производство вин собственных торговых марок на заводах Болгарии, Венгрии, Аргентины. «Такой механизм позволяет снизить издержки, — рассказывает Сергей Семенов, — хотя и создает дополнительные риски. Например, в прошлом году запретили ввоз грузинских и молдавских вин. Вдруг через год правительство России не поделит что-то с Венгрией или Болгарией? Тогда наше производство в этих странах окажется под угрозой». А «Омега-спиритс» (входящая в группу «Омега»), по словам генерального директора компании Кирилла Шлаена, в начале года заключила договор управления со Среднеуральским винным заводом и теперь выпускает на заводе вина, которые реализуются через розничное и оптовое звено группы. «Теневой» алкоголь можно подразделить на две категории. К первой относятся напитки, произведенные на заводах с соблюдением всех стандартов, но не зарегистрированные и проданные из-под полы. С них не отчисляются налоги (вполне логичное желание получить больше прибыли: акциз составляет до 60% от стоимости продукции), но для потребителя они относительно безопасны. По разным оценкам, такой алкоголь занимает от 30 до 40% рынка. В качестве метода борьбы предприниматели предлагают установление минимальной розничной цены. В таком случае шансы самопальщиков и производителей, отчисляющих все необходимые налоги, хотя бы сравняются. Не пей вина, ГертрудаНовое законодательство дало оптовикам шанс расширить бизнес. Однако есть проблемы, которые игроки самостоятельно решить не могут. Одна из них — наличие в рознице суррогата. Региональные чиновники для борьбы с ним пока ограничивают время продаж спиртосодержащей продукции. Например, в Челябинской и Тюменской областях запрещена торговля алкоголем с 23.00 до 7.0 Однако подобные меры приводят, скорее, к обратному результату: нормальной водки в магазине не купить, а нелегальные точки на запреты не смотрят. Оптовикам, поставляющим качественную продукцию, сложно конкурировать со всеми «теневиками». Сергей Семенов: «Возьмем, например, самогон. Из килограмма сахара стоимостью 20 рублей получается литр. То есть себестоимость поллитровки — чуть больше десяти рублей. Даже если продать ее за 30 рублей, рентабельность бешеная. А если делать водку из технического спирта, ее производство обходится еще дешевле». Для сравнения: минимальная отпускная цена пол-литровой бутылки водки, произведенной на уральских заводах, — 51 рубль. Вторая категория — суррогат, производимый кустарным методом, чаще всего из технических спиртов (10% рынка). Вот эта продукция уже представляет серьезную опасность. Рассказывает главный специалист управления по контролю за производством и оборотом алкогольной продукции министерства сельского хозяйства Челябинской области Виктор Храмов: «Только в нашей области в прошлом году от алкоголя умерло больше полутора тысяч человек — в пять раз больше, чем от наркотиков. При этом проблему наркомании активно пытаются решать на всех уровнях власти, а проблему алкоголизма и отравлений суррогатной водкой — нет». Для борьбы с этим видом суррогата предприниматели предлагают увеличить размер штрафов, взимаемых за нелегальную торговлю алкоголем. «Если на продаже паленой водки попадется так называемое “физическое лицо”, штраф будет исчисляться тысячами рублей, а если в магазине обнаружат вполне легальную бутылку вина, у которой образовался осадок, что, кстати, вполне нормально, магазин оштрафуют на 30 — 40 тыс. рублей», — рассказывает Сергей Семенов. Эксперты прогнозируют, что через пять-шесть лет в России останется около сотни производителей ликероводочной продукции (сегодня их около трехсот), 15 — 20 из них станут крупными федеральными производителями, остальные будут работать на региональных рынках. Часть оптовиков, не выдержавших высокой конкуренции, скорее всего, уйдет с рынка в другие ниши, например, в розницу. Так, челябинская компания «Незабудка-Алкоголь» в 2005 году отказалась от дистрибуции и сосредоточилась на развитии розничных сетей. На посошокНевысокая рентабельность алкогольного бизнеса (4 — 5% в оптовом звене, 5 — 6% — в розничном), изменение законодательства, конкуренция с «теневым» рынком — все это способствует укрупнению игроков, от производителей до розничного звена. Процесс уже пошел, а образчиком того, каким станет рынок крепкого алкоголя лет через пять, может послужить российский пивной рынок, опережающий алкогольный на несколько лет. Сегодня производство пива контролируют несколько компаний, а серьезные оптовики, как правило, работают с одним производителем (подробнее см. «Конец пивонерии», «Э-У» № 12 от 26.03.07). Дополнительные материалы: Выход новых игроков в сектор производства алкоголя участники рынка считают практически невозможным (для раскрутки марки требуются многомиллионные бюджеты), появление нового оптовика — маловероятным. «Чтобы создать оптовую компанию, необходимо около 5 млн долларов, — считает Александр Сафронов, — примерно столько следует вложить в логистику, создание хорошей команды. А помимо денег нужны еще связи с поставщиками и розницей. Так что с нуля оптовая компания все равно не вырастет, скорее, перепрофилируется из смежного бизнеса». Исключением могут стать небольшие оптовые компании, которые займут очень узкие сегменты рынка. Объем рынка алкогольной продукции Свердловской области, по разным оценкам, составляет 8 — 9 млн литров в год, Челябинской и Тюменской — 6 — 6,5 млн литров. Объемы стабильны уже несколько лет, потребление не растет (возможно, потому что оно и без того велико, выше среднероссийского: до 18 литров чистого спирта на жителя в год против 15 литров в среднем по стране). Кто наливает Возможность свободного выхода на соседние рынки, появившаяся у оптовых компаний полтора года назад, пока не изменила расстановку сил: основными игроками остаются местные компании В Свердловской области на 1 января 2007 года насчитывалось 73 оптовика. По оценкам руководителя предприятий оптовой торговли компании «Уралторгсервис» Веры Белевой, 40% рынка удерживают группа компаний «Омега», «Инвина-опт», «Уралторгсервис» и «Сэком». В Тюменской области — около 30 компаний. Крупнейшие — «Риф-инвест», «Мегаполис», «Модуль». На Южном Урале оптовыми продажами алкоголя занимаются 38 компаний: около 40% рынка у «Мавта» (по оценке ее руководства), примерно по 10% — у «Тракторторгсервиса» и «МТ-сервиса», до 7% приходится на долю екатеринбургского холдинга «Омега». В каждом регионе есть три-четыре преимущественно местные компании, которые держат 30 — 40% рынка, и несколько десятков мелких. Лидеры работают с крупными производителями, владеют системой складов, что позволяет обеспечить бесперебойные поставки большого количества продукции. Небольшие компании либо выбирают узкий сегмент рынка (работают с одним-двумя производителями), либо выступают посредником между крупным оптовым звеном и розницей. Партия — это звучит бессмысленно Плюс-минус результат «Трансглобал» не разошелся с «Миром» Дефолт по умолчанию Минприроды предупреждает Грядет похолодание, однако Никто не застрахован К импортозамещению готовы, но его не будет Свой рынок ближе к телу Главная / Анализ |

||

|